Lira turca: taglio dei tassi, ma rimane il rischio

Pubblicato da Alba Di Rosa. .

Cambio Rischio cambio Banche centrali Lira turca Mercati emergenti Tassi di cambio

Una delle notizie che ha suscitato maggior rumore in questa settimana nel mondo dei cambi è la significativa riduzione nel tasso d’interesse di riferimento portata avanti dalla banca centrale turca. Nella giornata di ieri, il comitato di politica monetaria ha deciso di ridurre il tasso di 425 punti base, dal 24% al 19.75%.

La riduzione è stata superiore a quella attesa dalla quasi totalità degli osservatori.

Secondo le dichiarazioni della banca centrale, le ragioni alla base della scelta possono essere riassunte come segue:

-

L'economia turca è in moderata ripresa.

A partire dal II trimestre 2019, l’indice di produzione industriale è tornato a crescere (+2.5% su base tendenziale), dopo una contrazione del 5.6% nel Q1-2019 e del 7.2% nel Q4-2018, precedute da una crescita praticamente nulla nel Q3-2018.

Da inizio 2019 si evidenzia inoltre una ripresa nella crescita dei volumi delle esportazioni turche, tanto di beni di investimento che intermedi e di consumo, dopo la contrazione registrata nei mesi precedenti. Di pari passo, il saldo delle partite correnti è su un cammino di miglioramento. - Il contesto globale di politica monetaria è tendenzialmente espansivo: diverse banche centrali negli ultimi mesi hanno proceduto ad un taglio nei tassi.

- Negli ultimi mesi, inoltre, si sono verificati dei miglioramenti sul fronte dell’inflazione. L’Indice dei Prezzi al Consumo elaborato dalla banca centrale turca è passato da un tasso di crescita del 20.35% (year-on-year) nel gennaio 2019 ad una crescita del 15.72% a giugno.

Lira turca in ripresa

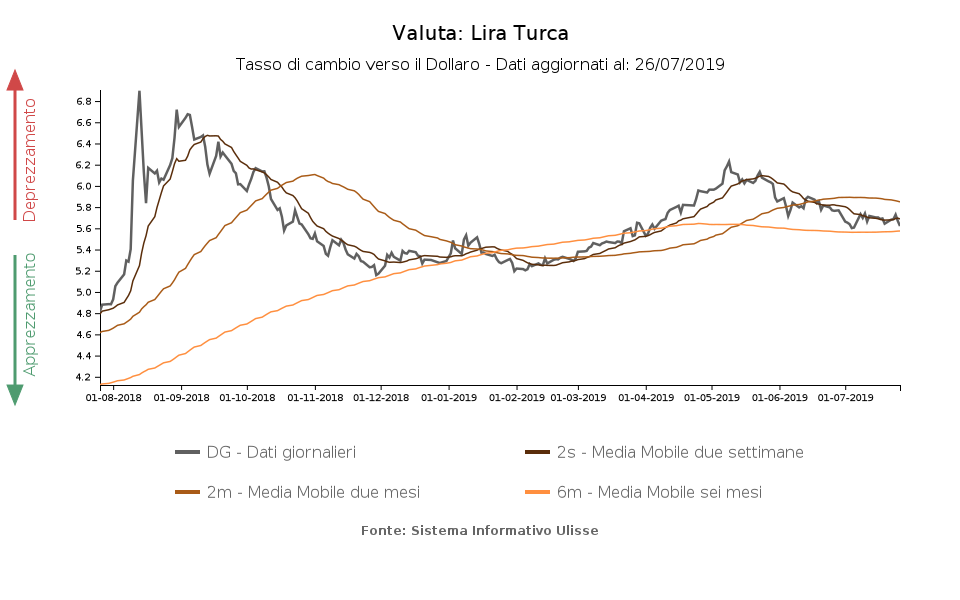

Il rallentamento dell’inflazione, una delle forze alla base del deprezzamento, si nota anche osservando la dinamica della valuta. Dopo aver toccato a maggio il punto di massimo indebolimento verso il dollaro per l’anno in corso, la lira ha imboccato una fase di ripresa, recuperando quasi il 10% del suo valore rispetto al dollaro.

Rischio di cambio ancora alto

Nonostante un miglioramento del quadro generale, il rischio di cambio associato alla lira rimane alto. Il nuovo Indice di Rischio di Cambio disponibile su ExportPlanning ne fornisce una misurazione comparata nel contesto globale: in un ranking di 150 valute, ordinate dal minore al maggiore rischio di deprezzamento presentato, la lira conquista la 68esima posizione.

Ma quali fattori pesano maggiormente sul rischio del cambio della lira? Sulla base dello schema teorico seguito per il calcolo dell’indice, questi possono essere riassunti nel grafico che segue.

Mappa del rischio di cambio: Turchia

Fonte: Elaborazioni StudiaBo su dati ExportPlanning.

Come si può notare, tra gli elementi che pesano maggiormente sul rischio di cambio troviamo il rischio politico, che risulta particolarmente elevato nel paese e arriva a mettere a repentaglio anche l’indipendenza della banca centrale. Un esempio di tale tendenza è il recente licenziamento del governatore della banca centrale Cetinkaya, che è stato sostituito da Uysal. Ci sono sospetti in merito all’influenza governativa. Secondo quanto riportato da Reuters, infatti, Cetinkaya sarebbe stato licenziato perché - nelle parole del presidente Erdogan - avrebbe fallito nel portare avanti le indicazioni di policy del governo.

La scarso apprezzamento del governo turco per una politica monetaria restrittiva è infatti ben noto. Più in linea con le simpatie governative, la prima mossa del nuovo presidente della banca centrale è stata una drastica riduzione dei tassi.

Altri elementi che il grafico indica come possibili focolai di rischio di cambio sono l’inflazione, che seppur diminuita rimane sempre alta, nonché l’ammontare di riserve di valuta estera, giudicato insufficiente secondo gli standard del FMI.

Minore ma pur sempre rilevante il peso della qualità istituzionale: a fronte di un suo deterioramento, infatti, gli investitori potrebbero fuggire dagli asset turchi, fattore che a sua volta spingerebbe la valuta al deprezzamento.