Automotive made in Italy: panoramica del settore e sfide per il futuro

Published by Alba Di Rosa. .

Siulisse Automotive Internationalisation Foreign markets Data visualization AutomotiveGli autoveicoli rappresentano un elemento chiave nei flussi commerciali italiani, costituendo una delle prime voci sia a livello di import che di export. La rilevanza dell’industria dell’automotive nella realtà nazionale non si evince però soltanto dal cospicuo ammontare di scambi, dal prestigio dei nostri marchi o dalla loro lunga storia: ciò che rileva è anche l’ampia filiera all’interno della quale l’industria dell’autoveicolo si inserisce, generando un significativo indotto.

La filiera dell’automotive

Ma cosa si intende per filiera dell’automotive? Se l’industria dell’automotive riguarda la produzione finale di autovetture, veicoli commerciali e veicoli industriali, nella filiera rientrano anche tutte quelle aziende, erogatrici di beni e servizi B2B, che vengono coinvolte in modo più o meno diretto nella produzione di autoveicoli. Si tratta quindi di fornitori di materie prime, componentistica, accessori, servizi di trasporto, distribuzione commerciale, macchinari e impianti, e molto altro.

Secondo il rapporto ANFIA 2017, la filiera automotive italiana impiega 253 mila addetti (di cui il 60% diretti e i restanti indiretti), costituendo nel complesso il 7% degli occupati dell’industria manifatturiera. Tenendo conto delle attività produttive sia dirette che indirette, il fatturato del settore dell’autoveicolo risulta pari al 10.5% del fatturato complessivo dell’industria manifatturiera e al 5.6% del PIL a prezzi correnti.

Il panorama mondiale

I dati SIUlisse sul commercio mondiale di autoveicoli1 mostrano una crescita continua negli

ultimi 20 anni, interrotta soltanto dalla crisi del 2009 che ha colpito gli scambi commerciali di questo

settore così come quelli di buona parte dell’industria manifatturiera.

Negli ultimi due decenni il flusso mondiale di autoveicoli è più che triplicato, passando da 239

miliardi di euro a metà degli anni ‘90 agli attuali 856 miliardi, equivalenti al 4.6% del commercio

mondiale.

Flusso commerciale mondiale di autoveicoli (1995-2017)

Fonte: Sistema Informativo Ulisse, Data Warehouse Ulisse

L’automotive made in Italy

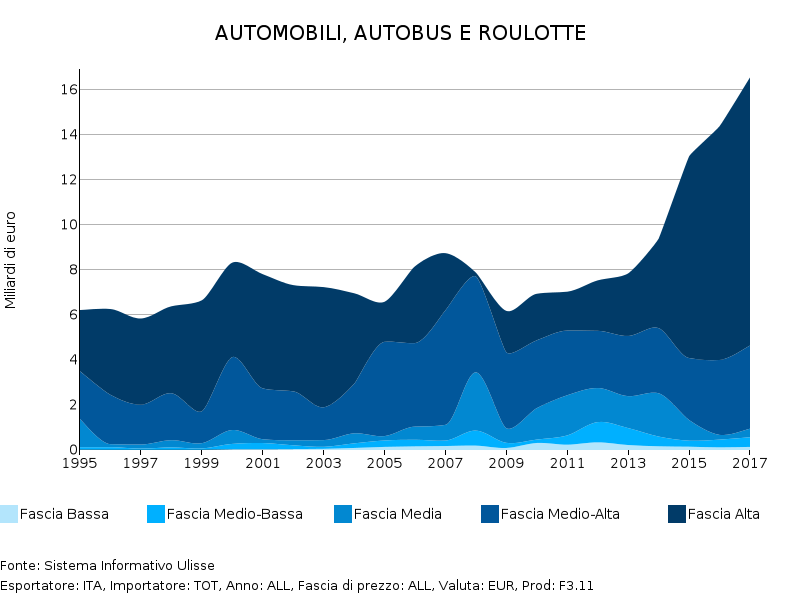

Nell’ambito dei veicoli per il trasporto persone (grafico di sinistra), la situazione

dell’industria automotive italiana si distacca dalla tendenza generale: dopo un periodo in cui le

esportazioni hanno registrato un andamento erratico (1995-2014), dal 2014 i dati mostrano l’avvio di

una fase di crescita particolarmente sostenuta.

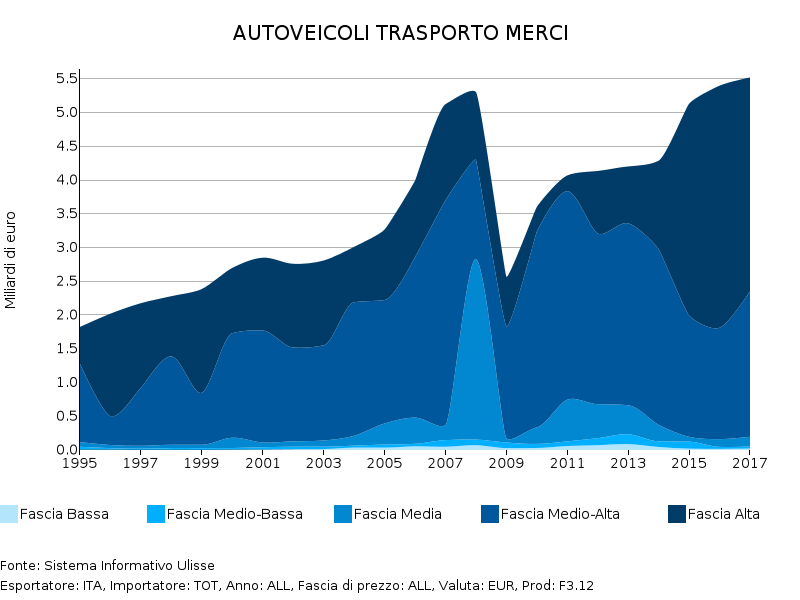

Il comparto del trasporto merci (grafico di destra) rispecchia invece la tendenza in atto a

livello mondiale negli ultimi 20 anni, ovvero una crescita continua delle esportazioni interrotta

soltanto dalla crisi economica; ciononostante, data la ridotta incidenza dei veicoli per il trasporto

merci sul totale delle esportazioni italiane del settore (25%), la tendenza predominante corrisponde

a quella illustrata nel grafico di sinistra.

Esportazioni italiane di autoveicoli per fasce di prezzo (1995-2017)

|

|

Fonte: Sistema Informativo Ulisse, Data Warehouse Ulisse

Ad oggi l’Italia si classifica come 14° esportatore mondiale di autoveicoli, superando i 16 miliardi e mezzo di euro di esportazioni (in crescita del 15% rispetto all’anno precedente). I mercati internazionali costituiscono un fondamentale punto di riferimento per la nostra industria, dato che il 65% della produzione è destinato all’export.

Come si evince dagli ultimi due grafici, le nostre esportazioni di autoveicoli – sia per il trasporto merci che per il trasporto persone – si concentrano quasi totalmente sulle fasce di prezzo alta e medio-alta, confermando l’attenzione alla qualità che caratterizza l’industria italiana nel panorama mondiale.

Le vendite di fascia alta stanno trainando la ripresa delle esportazioni italiane.

La principale destinazione del nostro export di autoveicoli sono ad oggi gli USA, seguiti da Germania, Francia e Cina. Questi stessi paesi hanno registrato gli aumenti più consistenti delle importazioni dall’Italia negli ultimi 20 anni, ma incrementi notevoli si osservano anche per mercati minori come Polonia, Corea del Sud, Slovenia e Turchia, che costituiscono quindi interessanti sbocchi da monitorare.

Il settore componentistica

Nonostante il recente recupero delle esportazioni italiane di autoveicoli, il nostro

deficit commerciale è notevole (10.2 miliardi di euro nel 2017). Al contrario nell’ambito

della componentistica per l’autoveicolo, che costituisce uno dei comparti di specializzazione

dell’industria nazionale, da circa due decenni si registra un surplus nella bilancia commerciale (più

di 6 miliardi di euro nel 2017).

Quasi la metà del nostro export di componentistica per autoveicoli si dirige verso Germania,

Francia, Spagna e Gran Bretagna. Tra i restanti mercati target, un ruolo di

primario rilievo è ricoperto da Turchia, Stati Uniti, Polonia e Repubblica

Ceca.

Sfide per il futuro

L’industria italiana dell’automotive risulta ben integrata nello scenario globale, e le intenzioni

degli operatori del settore vertono verso una sempre maggiore internazionalizzazione, per crescere sui

mercati ed affrontare le sfide in arrivo nei prossimi anni.

In primo piano si colloca la questione della sostenibilità, e dunque il progressivo spostamento

verso mezzi ad alimentazione alternativa: tra questi prevalgono nel panorama italiano le auto a

benzina-GPL, seguite da quelle a benzina-metano, da quelle ibride e quelle elettriche. Nel complesso

questi mezzi rappresentano l’11.7% del totale, qualificando il nostro paese come primo

mercato ad alimentazione alternativa d’Europa; considerando però la sola alimentazione elettrica,

l’Italia risulta ancora poco sviluppata rispetto alla media UE.

L’industria nazionale dell’automotive ha quindi imboccato un cammino virtuoso, ma la strada da fare

resta ancora lunga.

Note:

1. Sono inclusi gli autoveicoli per il trasporto merci. I prodotti della classificazione Ulisse

oggetto di analisi sono quindi F3.11 (Automobili, autobus e roulotte)

e F3.12 (Autoveicoli per il trasporto merci), considerati unitamente.