Macchinari e impianti per l'industria: la caduta della domanda mondiale colpisce soprattutto l’export di Italia e Germania

Nel 1° semestre dell'anno i due principali paesi esportatori europei del comparto segnano le peggiori performance internazionali

Pubblicato da Marcello Antonioni. .

Controllo risultati Domanda mondiale Meccanica strumentale Incertezza Analisi competitor Grande Lockdown Congiuntura InternazionaleNel secondo trimestre dell'anno si è intensificata la fase cedente della domanda mondiale di macchine e impianti per i processi industriali1: -15.9% nei valori tendenziali in euro, in base alle elaborazioni ExportPlanning, disponibili nel modulo MarketBarometer.

Tale caduta fa seguito alla flessione tendenziale del 5% con cui si erano aperti i primi tre mesi dell'anno.

|

Fonte: ExportPlanning - Monitoraggio Mercati, MarketBarometer

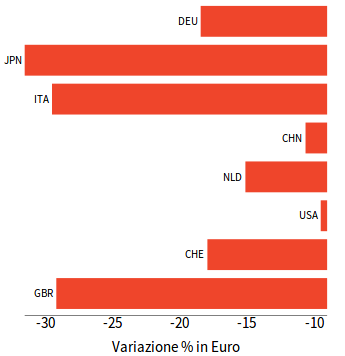

Complessivamente, il bilancio dei primi sei mesi del 2020 segna una flessione della domanda mondiale del comparto del 10.6% nei valori in euro, con riduzioni generalizzate pressoché a tutti i principali paesi competitori, ma con intensità differenti:

- Italia (-23.5% in euro) e Germania (-18.1%) accusano i maggiori contraccolpi in termini di variazioni tendenziali cumulate del proprio export di macchinari e impianti per l'industria;

- flessioni superiori al 12% nei valori cumulati in euro per l'export del comparto di Giappone e Sud Corea;

- minori penalizzazioni, invece, per Taiwan, Cina e Stati Uniti, con cadute rispettivamente pari al -5.7%, -3.4% e -2.1%. Nel caso cinese, dopo un 2019 di robusta crescita (+13.7%), il rallentamento si è articolato in un forte calo congiunturale nel primo trimestre (senza tuttavia andare in territorio negativo su base annuale) e in un successivo trimestre di caduta tendenziale; nel caso statunitense, dopo un primo trimestre 2020 particolarmente favorevole (+13.7% nei valori in euro), nel periodo aprile-giugno si è registrato un calo tendenziale dell'export del 16.3% nei valori in euro;

- performance in positiva controtendenza per l'export olandese (+16.2%), che tuttavia appare favorevolmente influenzato - in un contesto di diffuse restrizioni ai trasporti aerei - da una maggiore operatività dei propri porti.

Per Italia e Germania cadute comprese tra il 25 e il 35%

per macchine utensili e lavorazione metalli

Le maggiori penalizzazioni per l’export italiano e tedesco sono ravvisabili nei settori macchine per la lavorazione metalli3 (con performance tendenziali cumulate rispettivamente del -26.7% e -30.8%) e macchine utensili per metalli4 (rispettivamente -33.1% e -28.3%).

E' utile rilevare come, mentre nel primo settore la flessione cumulata appare generalizzata anche agli altri principali competitori, nel secondo caso appaiono in positiva controtendenza le performance di esportazione di Stati Uniti, Olanda e Singapore, come si nota dai grafici di seguito.

Macchine per lavorazione metalli

|

Macchine utensili per metalli

|

Fonte: ExportPlanning - Monitoraggio Mercati, MarketBarometer

Riduzione di quote nei settori

macchine tessili e macchine alimentari

Nel settore macchine tessili5, a fronte di una dinamica della domanda mondiale complessivamente in flessione del 16% nei valori in euro, nei primi sei mesi dell'anno l'export italiano ha evidenziato una caduta superiore al 30%, mentre la riduzione dell'export tedesco si è fermata attorno al 20%.

Nel settore macchine alimentari6, a fronte di una dinamica della domanda mondiale complessivamente in calo dell'11% nei valori in euro, nei primi sei mesi dell'anno l'export italiano è caduto di oltre il 20%; quello tedesco di circa il 13%.

Macchine tessili

|

Macchine alimentari

|

Fonte: ExportPlanning - Monitoraggio Mercati, MarketBarometer

Difficoltà più accentuate per l'export Italia

nei settori macchine per stampa ed editoria, macchine per estrusione e macchine utensili per legno/vetro

Nel settore macchine utensili per materiali duri (legno, vetro)7, a fronte di una dinamica della domanda mondiale complessivamente in calo di quasi il 21% nei valori in euro, nei primi sei mesi dell'anno l'export italiano ha segnato una caduta superiore al 30% (peggior risultato insieme a quello austriaco).

Nel settore macchine per estrusione8, a fronte di una dinamica della domanda mondiale complessivamente in calo di circa il 16% nei valori in euro, nei primi sei mesi dell'anno l'export italiano è caduto del 20% (peggio solo di quello austriaco e statunitense).

Nel settore macchine per stampa ed editoria9, a fronte di una dinamica della domanda mondiale complessivamente in calo del 21% nei valori in euro, nei primi sei mesi dell'anno l'export italiano è caduto di quasi il 30% (peggiore performance insieme a quella di Giappone e Regno Unito).

Macchine utensili per materiali duri

|

Macchine per estrusione

|

Macchine stampa/editoria

|

Altre m. per impieghi speciali

|

Fonte: ExportPlanning - Monitoraggio Mercati, MarketBarometer

Benchè negative, appaiono meno penalizzanti le performance italiane e tedesche nei settori macchine per converting

Macchine per cartiere

|

Macchine per imballaggio

|

Fonte: ExportPlanning - Monitoraggio Mercati, MarketBarometer

L’export di Italia e Germania, pur in calo a due cifre, risulta relativamente meno penalizzato nei settori macchine per cartiere10 (con performance tendenziali cumulate rispettivamente del -13.6% e -16.2%, meno peggio ad esempio di Svizzera e Francia) e macchine per imballaggio11 (rispettivamente -13.7% e -10.1%). Anche in quest'ultimo caso, peraltro, si segnalano in positiva controtendenza le performance di altri competitori rilevanti, quali Giappone e, in misura minore, Stati Uniti e Cina.

Si rileva quindi come, anche nei settori relativamente meno impattati dagli effetti recessivi innescati dall'emergenza Covid-19, le performance esportative di Italia e - pur in misura minore - Germania, appaiono generalmente più penalizzate rispetto alla media dei concorrenti.

I dati di commercio internazionale che nelle prossime settimane si renderanno disponibili con riferimento al mese di luglio 2020 e alle pre-stime del terzo trimestre dell'anno potranno consentire una verifica della possibilità di un recupero competitivo dei principali paesi esportatori europei del comparto.

(1) Nel grafico in oggetto e nei successivi, le performance dei competitori sono riportate in ordine decrescente di rilevanza del valore esportazioni 2019.

(2) Si veda l'elenco dei settori considerati nella relativa scheda descrittiva.

(3) Si veda l'elenco dei prodotti considerati nella relativa scheda descrittiva.

(4) Si veda l'elenco dei prodotti considerati nella relativa scheda descrittiva.

(5) Si veda l'elenco dei prodotti considerati nella relativa scheda descrittiva.

(6) Si veda l'elenco dei prodotti considerati nella relativa scheda descrittiva.

(7) Si veda l'elenco dei prodotti considerati nella relativa scheda descrittiva.

(8) Si veda l'elenco dei prodotti considerati nella relativa scheda descrittiva.

(9) Si veda l'elenco dei prodotti considerati nella relativa scheda descrittiva.

(10) Si veda l'elenco dei prodotti considerati nella relativa scheda descrittiva.

(11) Si veda l'elenco dei prodotti considerati nella relativa scheda descrittiva.