Domanda Globale di beni: focus congiunturale su geografie e settori

Pubblicato da Marzia Moccia. .

Incertezza Congiuntura Rallentamento Mercati esteri Dove esportare Congiuntura InternazionaleCome anticipato nell’articolo Punto congiunturale sul commercio mondiale: tendenze nei primi nove mesi 2024, il commercio mondiale di beni si proietta a chiudere il 2024 segnando un’indubbia ripresa rispetto allo scorso anno, tuttavia gli indicatori suggeriscono una chiusura d’anno più complessa di quanto inizialmente ipotizzato. La natura dello scenario internazionale appare inoltre altamente frammentata e differenziata sia in termini geografici che settoriali, e a supporto di tale affermazione riportiamo un’analisi dei risultati complessivi segmentata per i maggiori mercati mondiali e industrie.

La mappa degli scambi per industria

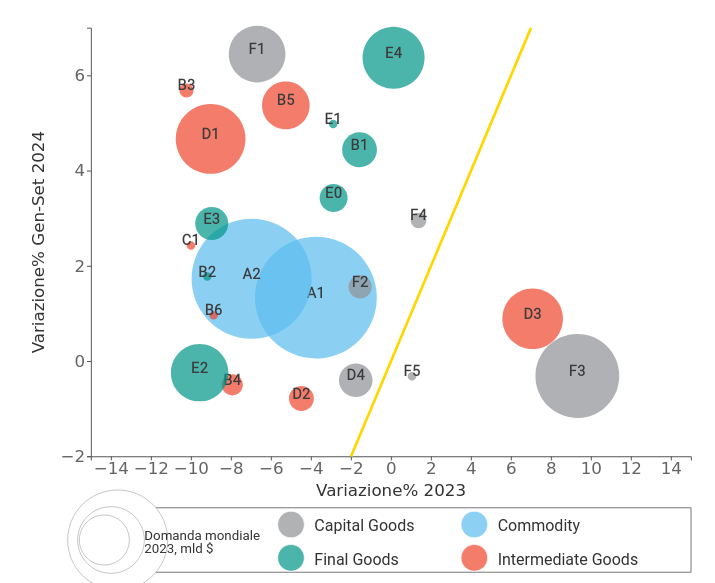

La bubble map che segue mostra le principali industrie che animano gli scambi di beni tra paesi, posizionandole sulla base dei tassi di variazione a prezzi costanti registrate nel 2023 (asse delle X) e nei primi nove mesi 2024 (asse delle Y). I flussi di beni sono misurati a prezzi costanti, al fine di restituire una lettura delle dinamiche reali, al netto cioè delle variazioni dei prezzi. In giallo è tracciata la bisettrice, che consente di evidenziare le industrie in ripresa (posizionati al di sopra di essa) e quelle in rallentamento (al di sotto).

Fig.1 - Mappa della domanda mondiale per industria a prezzi costanti

Fonte: Elaborazioni ExportPlanning

In primo luogo, al fine di restituire uno sguardo complessivo dei fenomeni in essere, appare evidente come la ripresa rispetto al rallentamento del 2023 stia interessando quasi tutte le industrie. A fronte di una variazione media complessiva degli scambi del 2% a prezzi costanti nei primi nove mesi, idealmente è possibile dividere il grafico in tre aree orizzontali.

La prima area è quella in alto, corrispondente a una variazione nei primi nove mesi dell’anno in corso tra il 4 e il 6% in quantità. È possibile evidenziare come in questa zona della rappresentazione si collocano le industrie in maggiore recupero rispetto alla dinamica 2023 - misurata come distanza dalla bisettrice. A mostrare il cambio di passo più deciso sono infatti le industrie dei Beni Intermedi chimici (B5) e della carta-legno (B3), oltre che le Attrezzature e Strumenti ICT (F1) con la relativa filiera intermedia delle Componenti elettroniche (D1). Trainano, inoltre, la ripresa della domanda mondiale di beni il cluster dei beni di consumo tipicamente “a-ciclici”, quali la filiera Agroalimentare fresca (B1) e confezionata (E0) e del Sistema Salute (E4). Quest’ultimo cluster è composto da segmenti che hanno sostanzialmente tenuto anche nel corso del 2023.

La seconda area della rappresentazione è quella sezione orizzontale che si colloca nell’intorno del 2%. Qui ritroviamo tipicamente le materie prime naturali e industriali (A1 e A2), in netto rimbalzo rispetto allo scorso anno, specchio della fase ribassista dei prezzi delle materie prime che ha interessato gran parte dell’anno. In quest’area si posizionano anche gli scambi mondiali di Macchinari (F4) e Strumenti per l’industria (F2), che seppur resilienti a un contesto di politiche monetarie restrittive, appaiono in continuità - in termini di performance – rispetto alle dinamiche 2023.

L’ultima area è quella che si “schiaccia” lungo la crescita reale pari a 0. In questa sezione cattura l’attenzione il forte rallentamento dell’automotive, inteso sia come mezzi di trasporto (F3) sia intermedi (D3), che sembra aver esaurito il suo contributo positivo alla domanda mondiale che aveva invece caratterizzato il 2023 (con un raffreddamento anche degli scambi di veicoli elettrici). A rafforzare i segnali di difficoltà dell’automotive anche la debole congiuntura degli intermedi in metallo (B4) e delle componenti meccaniche (D2), anch’essi rilevanti all’interno della filiera. Risultano inoltre in rallentamento gli scambi di beni dell'Elettrotecnica (D4). Saranno soprattutto le prossime informazioni a dirci di più sulla natura di questa decelerazione e sulle relative implicazioni sul futuro della transizione green.

Per i beni di consumo, l’unico segmento che si colloca in quest’area è quello del Sistema Moda (E2), specchio di una congiuntura ancora debole per il settore.

La mappa degli scambi per aree di destinazione

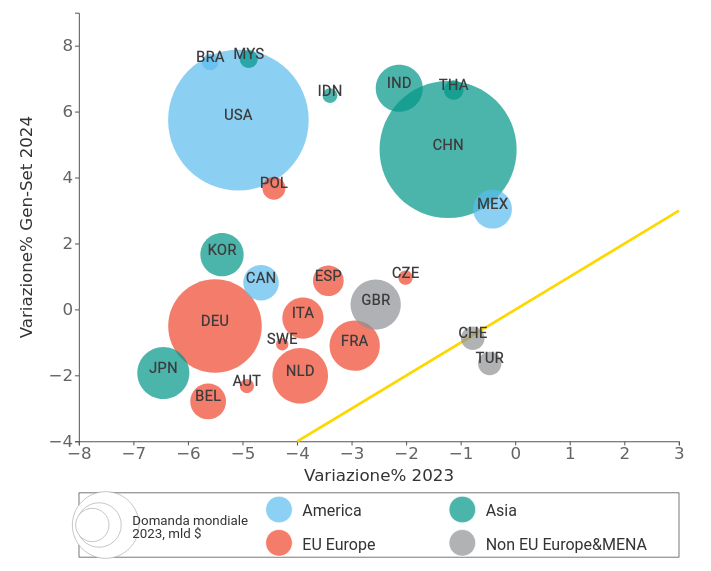

Altrettanto interessante appare il profilo dettagliato per mercati: il grafico che segue, organizzato come il precedente, fornisce una panoramica chiara e sintetica dei cambiamenti nella domanda per ciascuna geografia, articolate in cinque macro-aree colorate: America, Asia, Europa UE, Europa non UE e MENA. Le dimensioni dei cerchi rappresentano la dimensione delle importazioni del paese in miliardi di dollari nel 2023.

Fig.2 – Mappa dei maggiori importatori mondiali a prezzi costanti

Fonte: Elaborazioni ExportPlanning

Un primo dato significativo è che quasi tutte le economie si posizionano al di sopra della bisettrice gialla, ad indicare che la ripresa sta coinvolgendo la maggioranza dei principali importatori al mondo.

Anche in questo caso è possibile identificare idealmente tre fasce orizzontali: nella parte superiore si trovano le economie che stanno guidando la ripresa, nella fascia centrale si collocano quelle in fase di recupero in linea alla media mondiale, mentre nella parte inferiore si trovano le economie ancora in difficoltà.

Nel primo gruppo, tra i paesi in maggiore crescita, ritroviamo i due colossi del commercio internazionale: Cina e Stati Uniti. Essi si affiancano alle maggiori economie ASEAN, quali Malesia, Indonesia, India e Thailandia, e osserviamo inoltre Brasile e Polonia, quest'ultima in controtendenza rispetto alle altre economie europee. Molto bene anche il Messico, che negli ultimi mesi sta emergendo come un hub strategicamente sempre più importante per gli USA.

Il secondo gruppo include i paesi che stanno registrando un recupero di media entità. Tra questi vediamo la Repubblica Ceca insieme alla Spagna, economie europee relativamente resilienti; si aggiungono inoltre Corea del Sud e Canada.

Infine, nell’ultimo gruppo “schiacciato” intorno allo 0, ritroviamo le maggiori economie europee, caratterizzate, assieme al Giappone, da una ripresa manifatturiera ancora debole.

Fra i paesi dell’Europa non UE & MENA si segnalano la Svizzera e la Turchia, che mostrano segnali di debolezza in questi primi 9 mesi del 2024, ma hanno tuttavia tenuto durante la crisi dello scorso anno.

Come anticipato, la congiuntura internazionale appare ancora complessa, con il perdurare di segnali di luci e ombre. L’America e l’Asia mostrano i segni di crescita più sostenuta, mentre l’Europa, soprattutto l’Unione Europea, appare più vulnerabile, con un quadro settoriale altamente frammentato.